新築戸建て住宅やマンションの購入には多額の資金が必要になります。当然、「現金一括払いで家の購入…」などとなると、非常に大きな負担を強いられることになりますので、家の購入を検討している方のほとんどは、住宅ローンを利用するということを考えているはずです。

しかし、住宅ローンに関しては、家を購入する人ならだれでも利用できるか…という、そういうわけではないのです。住宅ローンの利用時は、金融機関による審査に通過する必要があり、その審査の結果いかんでは、融資可能とされる金額が希望の金額に届かず、困ってしまう…なんてことになるのです。

そこでこの記事では、将来的に自分の家を持ちたいと考えている方に向けて、住宅ローンの事前審査で重要視されるポイントについてご紹介します。

一般的な住宅ローン審査の流れについて

それではまず、これから家の購入を検討している方がおさえておきたい、一般的な住宅ローン審査の流れについてご紹介して行きます。冒頭でご紹介したように、住宅ローンは誰でも利用できる物ではなく、利用するためには審査を通過する必要があるのです。逆に言えば、「何を審査されるのか?」ということを押さえておけば、将来の家の購入のため、今から審査に向けた準備を始めることができるはずです。

ここでは、一般的な住宅ローン審査についてご紹介しておきます。

住宅ローン審査は2段階ある

まず覚えておきたいのは、住宅ローンの審査には『事前審査』と『本審査』の2段階が存在するということです。

こう聞くと、「どうせ本審査するのに、なんで事前審査があるの?」と疑問に思ってしまう方も多いかもしれません。そもそも事前審査というものは、ローン利用希望者の返済能力などを調査したうえで、「物件価格までの融資が可能か?」あるいは「いくらぐらいまでなら融資可能か?」ということを審査するものです。つまり、本格的な話が進む前に、融資が可能かどうかのお墨付きをある程度貰うために行うものです。住宅ローン利用者からすれば、事前審査を通ったということで、安心して物件購入の話を進めることができるということがメリットになります。

そして、上記の事前審査を通過すると、次に本審査が行われます。事前審査を通過しなかった場合には、本審査のステップに進むことはできません。金融機関にもよりますが、事前審査は凡そ3~4日で結果が出ます。

本審査の段階に進むと、事前審査よりも細かな審査に入ることになります。そのため、その審査を進めるための書類などの提出が求められます。本審査の結果は、金融機関によって多少の違いはありますが、約1週間を想定しておくと良いでしょう。

住宅の購入は、こういったローンの審査だけでも、それなりの時間がかかってしまうものですので、あらかじめ余裕を持ったスケジュールを組んでおくことがオススメです。特に、順調に住宅の購入を進めたいという希望がある方は、事前に住宅ローンの借入可能金額を把握しておき、その範囲内で気に入る住宅を探すという方法がオススメです。これであれば、家選びの焦点も定めやすく、時間を大幅に短縮することも可能だと思います。

住宅ローン審査の流れと期間をおさえておこう

一般的な住宅ローン審査の流れは、以下のような流れで進みます。

- STEP1 事前申し込み

- STEP2 事前審査(3~4日程度)

- STEP3 正式申し込み

- STEP4 本審査(1週間程度)

- STEP5 住宅ローン契約

- (2週間程度~1カ月程度)

- STEP6 借り入れ(住宅引き渡し時)

これからも分かるように、住宅ローンの利用はそれなりの日数を覚悟しておく必要があります。なお、事前審査を行ったうえで家探しを…と考えている方は、自分で金融機関に事前審査の申し込みを行うことも可能です。もちろん、家探しを手伝ってくれる不動産会社に、事前審査をしたうえで物件探しをしたいと伝えれば、きちんと対応してくれます。

なお、注意が必要なのは、事前審査を通過したからと言って、本審査が必ず通るわけではないということです。事前審査は、問題なく通過した方でも、本審査で落とされてしまう…という可能性はゼロではありませんので、本審査が通るまでは油断禁物と考えておきましょう。

本審査を通過すれば、後は必要書類を用意して本契約するだけになります。

事前審査の審査基準は?

ここからは、住宅ローンを利用したいという方が必ず受けることになる、事前審査の審査基準についてご紹介しておきます。上述しているように、住宅ローンは全ての人が利用できるわけではなく、事前審査の段階で通過できない人も多いのです。それでは、事前審査で落ちてしまう理由はどのようなことが考えられるのでしょうか?

将来、住宅ローンの利用を考えている方は、この部分をおさえておき、今から準備しておくのがオススメです。

融資を行う際に考慮する項目

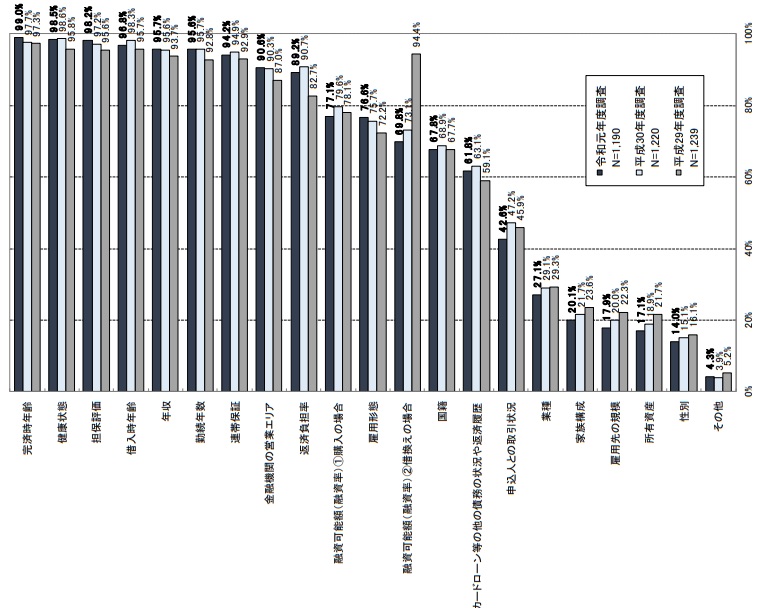

引用:令和元年度 民間住宅ローンの実態に関する調査結果報告書

引用:令和元年度 民間住宅ローンの実態に関する調査結果報告書

上の画像は、国土交通省が行った「令和元年度民間住宅ローンの実態に関する調査」のデータです。この調査の中では、金融機関が融資を行う際に考慮する項目という部分があり、その結果が上記のグラフになっています。

1位にある『完済時年齢』は、ローンが完済できる年齢がいくつなのか?というもので、ほとんどの金融機関では「80歳未満で完済できるか?」が基準になっています。住宅ローンというものは、借入時の年齢よりも、完済時の年齢の方が審査基準として重要視されているのです。次に多いのは、健康状態で、これは住宅ローンを利用する際は団信に加入することを必須としている金融機関が多いため、それに加入できない健康状態であれば、ローンを借りられないという結果になるわけです。

以下に、住宅ローンの事前審査で落とされる要因になりやすい要素をいくつかご紹介しておきます。

①健康状態

上述したように、ほとんどの金融機関は、住宅ローンの利用は団体信用生命保険(団信)に加入することを条件としています。そのため、疾病や生活習慣病のリスクが高いと判断される方は、その時点で審査に躓いてしまう可能性が高くなります。

②年齢や勤続年数

住宅ローンの事前審査では、年齢や勤続年数が重要です。上で紹介した国土交通省による調査でも、「完済時年齢」と「借入時年齢」は重要視されています。なお、完済時年齢に関しては、80歳未満が判断の分かれ目になると考えておきましょう。ただし、借入時の年齢が若すぎる場合も、デメリットになってしまう場合もあります。

他には、転職したばかりで勤続年数が短い…、不安定な雇用形態である…などと言った場合も、審査が通りにくくなる理由です。

③返済負担率

返済負担率という言葉はあまり聞いたことが無いかもしれませんね。これは、「年収に占める年間返済額の割合」のことを指しています。

この割合が高くなってしまうと、ローン滞納の可能性が高くなる…と判断されてしまい、審査に通過することが難しくなります。一般的には、「返済負担率は20~25%まで」が無理のない範囲とされています。

④個人信用情報

これは今から気を付けておきたいポイントの一つです。例えば、過去にクレジットカードの返済遅延をおこした…など、個人信用情報に瑕疵がある場合は審査で不利になってしまいます。

個人信用情報は、クレジットカードやローンに関する個人の取引を記録したもので、住宅ローンなどの審査時には、顧客の信用を判断するための資料として利用されるのです。したがって、将来的に住宅ローンを利用して家の購入を考えているという方は、クレジットカードの支払遅延など、金融事故を起こさないように生活していくことが重要です。

まとめ

今回は、住宅ローンを利用するのであれば、必ず通過しなければならない『住宅ローン審査』の基礎知識についてご紹介してきました。家の購入は、一生の中で最も高額なお買い物になりますので、現金一括で支払うとなると、非常に大きな負担となってしまいます。そのため、ほとんどの方は住宅ローンの利用を検討することになるわけです。

しかし、この住宅ローンに関しては、申し込めば誰でも利用できるというものではなく、事前審査と本審査をキチンと通過できる人でなければ、金融機関から断られてしまう場合があるのです。住宅ローンの審査基準については、ある程度重要視されるポイントがありますので、今のうちから準備を進めておくのがオススメですよ。何も考えずに、金融事故を引き起こしてしまったりしていれば、いざ家の購入を検討した際に、自分が困ってしまう結果になりかねません。